19.8.2018: V minulém článku jsem se zabýval tím, co se děje v Turecku a spokojil jsem se s tím, že jedním z dlouhodobých spouštěčů krize byl posilující dolar a růst sazeb v USA. Nakolik není mechanismus, kterým posilující dolar škodí emerging markets na první pohled jasný, rozhodl jsem se popsat, proč je vývoj v USA tak nepříjemný pro rozvíjející se trhy.

Turecko, jak jsem zmínil, je počítáno k rozvíjejícím se trhům. Tyto země, mezi které jsme stále ještě počítáni i my, mají jedno specifikum – mají tendenci vydávat dluhopisy v jiné, než své domácí měně, obvykle v USD. To s sebou v dřívějších dobách neslo jistá pozitiva. Obvykle jsou k rozvojovým trhům počítány např. Čína, Indie, Kolumbie, země střední a východní Evropy (včetně ČR) a další.

Tyto země mají měny, které jsou používány hlavně na jejich území a pro mezinárodní obchod nejsou nijak významné. To s sebou nese i fakt, že jejich dluhopisy nejsou na trhu tak žádané, jako dluhopisy velkých zemí (EUR, USD apod.), a proto mají menší likviditu, která se projevuje vyšším premiem a tedy vyšším úrokem (cenou pro stát). Navíc měly tyto země v posledních letech vyšší úrokové sazby, takže vydání dluhopisů v dolarech bylo i levnější, neboť USA měly nižší sazby a měny EM díky přílivu kapitálu mohly využívat faktu, že silnější domácí měna v okamžiku splacení dluhopisu, než v okamžiku upsání fakticky umožnila zaplatit v domácí měně méně peněz, než kolik dostal stát při úpisu při výměně USD do domácí měny.

Kombinace těchto faktorů byla pro země EM (emerging margets) příjemná po celou poslední dekádu – dolar byl v důsledku extrémně uvolněné monetární politiky (nízkých sazeb a několika kol programu QE) slabý a poptávka po dolarových dluhopisech byla vysoká i kvůli tomu, že americké dluhopisy do sebe nasával FED a dluhopisy EM s sebou nesly vyšší výnos a trhy po nich rády sáhly. Za dob klidu byla situace pro státy v podstatě ideální.

Trend se začal obracet v okamžiku, kdy USA oznámily, že ukončují uvolněnou monetární politiku a zvyšují sazby a budou je zvyšovat poměrně rychle. S růstem sazeb byla ukončena éra slabšího dolaru a růst amerických sazeb dopadl na dolarové dluhopisy zemí EM. Na ty tento vývoj dopadl hned dvěma ranami – pokud upsaly dluhopisy v cizí měně, jejich splátka musí být provedena také v cizí měně. Pokud ale cizí měna k domácí posílila, na splacení je třeba více jednotek domácí měny a náklady na financování dluhu tak rostou.

Druhou ranou je pak fakt, že pokud zůstaly rozpočty schodkové (a to zůstaly), náklady na přeupsání dluhu rostou.

Trhy jsou si vědomy tohoto tlaku a bedlivě sledují možné dopady – s oslabováním domácí měny totiž roste i efektivní úroková míra na dluhopisu a tedy i náklady na obsluhu dluhu – pokud očekávané náklady na obsluhu dluhu překročí určitou hranici, která je pro každého účastníka trhu trochu jinde, začne se, z obavy z nesplacení dluhu, zbavovat dluhopisů daného státu. Tento proces je velmi bolestivý, neboť výprodeje dluhopisů jednoznačně tlačí výnosy výše a tím dostávají stát do ještě hlubších problémů.

Přesně toto se momentálně děje Turecku. Po neúspěšném puči 2016, když bylo jasné, že Turecko se posune blíže k autoritářskému systému v čele s prezidentem Erdoganem, se trhy začaly zbavovat tureckých dluhopisů a jejich výnosy rostly. Odliv kapitálu byl navíc mírněn masivním růstem úrokových sazeb, a tedy zdražením obsluhy dluhu. S tím, jak začal navíc posilovat dolar, docházelo ke stále silnějšímu odlivu kapitálu z rozvojových trhů a Turecko, jež má 35 % dluhu denominovaného v dolarech, bylo v kleštích, které vyústily v masivní oslabení liry po tom, co prezident Trump oznámil, že plánuje další omezení obchodu s Tureckem a fakticky mu tím zavírá ještě více dveře k dolarům, které Turci tak potřebují na splacení svých dolarových dluhopisů.

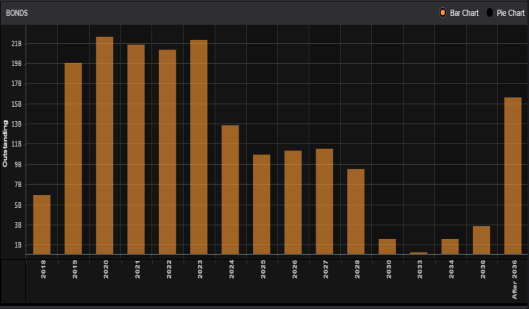

Výhled pro Turecko není z nejlepších. Na obrázku níže je vizualizace splatnosti tureckých dolarových aktiv. Od roku 2019 do roku 2023 budou muset Turci splatit cca 1 mld. USD, jejichž cena je kvůli oslabení liry více než dvojnásobná oproti původním objemu. Hlavní nápor tak teprve přijde a trhy jsou si toho vědomy. Je zde jen jediná otázka – jaký bude tou dobou kurz USD/TRY a kolik navíc tedy budou muset Turci zaplatit.

Vliv Turecka na korunu

Kdo sledoval komentáře analytiků a ekonomů k vývoji kurzu EUR/CZK v posledních dnech a týdnech, nemohl přehlédnout zmínky o tom, že koruna oslabovala kvůli posilování dolaru. Trhy totiž často EM obchodují jako balík zemí a ČR do této skupiny patří taky. Přestože ČR má (velmi správně) svůj dluh denominovaný v CZK a dolarových dluhopisů je méně než 1 % objemu, trhy tento fakt ignorovaly a korunu vyprodaly také. Útěchou nám může být fakt, že trhy vyprodávaly korunu s vědomím, že nemáme mnoho dolarových dluhopisů. Např. polský zlotý byl výprodejem zasažen více než koruna, neboť podíl dolarových dluhopisů na polském dluhu je kolem 5 %. Pro nás ani pro Poláky ale posílení dolaru není ani zdaleka takovým problémem, jako pro Turecko a další země, EM, např BRICS.